Sur le fil du rasoir

On prend les mêmes et on recommence. Début de semaine et matinée très agitées à nouveau à la bourse de Paris avec les bancaires en piquée pour une semaine qui s'annonce comme potentiellement décisive compte tenu des statistiques attendues, notamment vendredi avec les créations d'emplois en janvier aux USA et dans l'attente des précisions sur le plan OBAMA examiné par le Congrès US.

On prend les mêmes et on recommence. Début de semaine et matinée très agitées à nouveau à la bourse de Paris avec les bancaires en piquée pour une semaine qui s'annonce comme potentiellement décisive compte tenu des statistiques attendues, notamment vendredi avec les créations d'emplois en janvier aux USA et dans l'attente des précisions sur le plan OBAMA examiné par le Congrès US.

L'après-midi aura permis de réduire la lourdeur du score (- 1,48 % pour le CAC 40 à 2 930,05 points) grâce au rebond de l'indice ISM manufacturier repris ci-dessous.

Attendu à l'équilibre à 32,5 après 32,4, l'indice progresse à 35,6 en janvier. C'est la première progression en 7 mois mais l'indicateur est toujours à un niveau 'déprimé à très déprimé'. A noter :

. composante essentielle pour l'avenir, les commandes se redressent de 23,1 à 32,1 soit le niveau d'octobre

. les prix tombés à 18 s'élèvent à 29.

. beaucoup de composantes récupèrent un peu de terrain sauf l'emploi qui reste 'scotché' à 29,9.

Les dépenses de construction ont chuté de - 5,1 % en 2008 contre - 2,6 % en 2007 avec une chute record de la construction résidentielle privée en chute de - 27,2 % après - 19,8 % en 2007. Toujours point de salut en décembre puisque la baisse continue à - 1,4 % au plus bas depuis 4 ans.

Concernant les revenus des ménages US le chiffre pour décembre est en baisse de - 0,2 % alors que les dépenses perdent - 1 %. Les dépenses de consommation progressent de + 3,6 % soit le plus faible chiffre depuis près de 50 ans.

Le taux d'épargne des ménages progresse à 3,6 % du revenu disponible après 2,8 % le mois précédent.

√ articles liés :

- Taux d'épargne US : une amélioration en trompe l'oeil

- Radiographie des taux d'épargne des ménages

En Europe l'indice d'activité manufacturière (PMI) ressort à 34,4 contre 33,9 en décembre, premier redressement depuis le mois d'août (37,9 après 34,9 pour la France / Aucune variation pour l'Allemagne confirmée à 32 contre 32,7)

* Marché obligataire : les taux ont continué à progresser depuis les données vues vendredi 23. Néanmoins, les émissions de nouvelles obligations d'état ont reçu jusqu'ici un accueil 'favorable à très favorable', notamment notamment milieu de semaine dernière avec une émission 'géante' de 40 milliards $ à 2 ans largement sur-souscrite. Notre suivi s'enrichira d'ici peu des 'taux de couverture' historiques des émissions US pour un suivi complet du marché sur les principales échéances. A titre indicatif, le total des émissions d'obligations du Trésor américain est attendu pour le 1er trimestre à 437 milliards $ soit une hausse de + 65 % par rapport au trimestre précédent et 2,3 fois le montant émis lors 1er trimestre 2008. La prévision médiane du déficit fiscal pour l'exercice en cours s'approche désormais des 1,5 trillion $ (Cf. Comprendre l'économie : dynamique historique du déficit budgétaire américain)

Le Dow Jones passe sous les 7 900 points vers 20 heures

→ "De retour de week-end" : Le BKX reste non loin de son support. Ci-dessous, 3 éléments pour élargir votre vision des problèmes bancaires en complément de notre dernier article Banques : l'hécatombe

. Vidéo "Banques : une industrie à genoux" / Source : Bloomberg TV. Série d'Interviews réalisée lors du Forum de Davos avec en point d'orgue un dialogue avec les économistes Nouriel Roubini et Shiller, tous 2 très en 'pointe' jusqu'ici avec une prise en considération depuis très longtemps des problématiques bancaires, de crédit et immobilières. Insolvabilité...

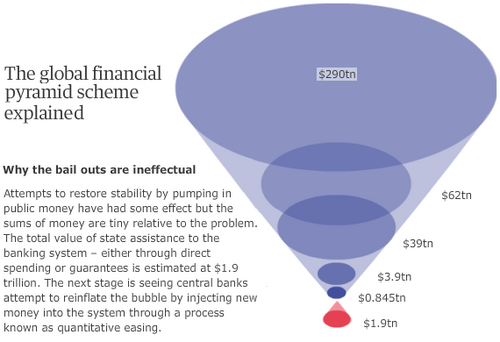

. A découvrir : infographie interactive du Guardian / La 'pyramide financière globale expliquée'. En bleu foncé en bas, la valeur de l'or détenu par les banques centrales. Au-dessus, la monnaie en circulation (billets et pièces) puis le système bancaire traditionnel. Au-delà le système bancaire dit 'fantôme' ou 'non régulé' faits de dérivés en tous genres et enfin la somme des actifs totaux (actions, propriétés, obligations) A la base, les aides d'états censées compenser les dépréciations des actifs ($tn = trillions $ ou 1000 milliards $)

. Complément : 2nd document du World Gold council et son analyse des progressions de l'or en dollar US. Corrélation avec les sommets dans l'ordre : Bear Stearns, sauvetage Fannie Mae, 1er rejet du plan Paulson, baisse concertée des taux des 6 principales banques centrales.

Le pic actuel ? Les 'bad banks', notion qui s'est largement développée à Davos ce week-end, sorte de structure de 'defeasance' qui permettent d'isoler les mauvais encours bancaires dans une structure particulière le temps de solder et d'apurer les actifs et contreparties associées. Cas historique 'apparenté' : le CDR dans le cas du Crédit Lyonnais en France. Revoir à ce sujet, les articles de cet automne sur le traitement de crise du crédit notamment en Suède au début des années 90.